Nadie puede predecir los efectos posteriores de un momento como este. Estamos en territorio desconocido.

Escribo este boletín dos veces por semana en un plazo ajustado, así que cuando vi un comunicado de prensa que comenzaba con «Silicon Valley Bank, Santa Clara, California, estuvo cerrado hoy», me di cuenta de que podría necesitar cambiar.

Para proteger a los antiguos clientes de SVB, que tienen alrededor de $175 mil millones en depósitos, la Corporación Federal de Seguros de Depósitos (FDIC) transfirió activos a una nueva entidad: el Banco Nacional de Seguros de Depósitos de Santa Clara.

Los clientes asegurados que depositaron $250,000 o menos tendrán acceso a su dinero el lunes por la mañana, según la FDIC. Los clientes sin seguro recibirán un dividendo anticipado en los próximos siete días, pero más allá de eso, solo obtendrán un certificado por el saldo restante.

Los artículos completos de TechCrunch+ solo están disponibles para los miembros.

Usar código de descuento RESUMEN DE TCPLUS para ahorrar un 20 % en una suscripción de uno o dos años.

¿Se recuperarán esos clientes alguna vez? Es difícil decir: «A medida que la FDIC venda los activos de Silicon Valley Bank, es posible que se realicen futuros pagos de dividendos a los depositantes sin seguro».

El banco favorito de Silicon Valley acaba de quebrar. Siéntate con eso.

Nadie puede predecir los efectos posteriores de un momento como este. Estamos en territorio desconocido.

No hay duda de que esto afectará la negociación, pero los clientes sin seguro que ejecutan nuevas empresas aún necesitan comprar computadoras portátiles, pagar a los proveedores de la nube y cubrir los salarios y beneficios de los trabajadores.

No soy un observador del mercado ni un experto en finanzas, pero he aquí un consejo: el pánico es un lujo. Si se ha visto afectado personalmente por esta noticia, tome un respiro antes de hacer un movimiento. Habla con algunos amigos. Dar un paseo.

Y no dejes que el miedo gobierne el día.

Cuidate,

walter thompson

Gerente editorial, TechCrunch+

@tuprotagonista

Construyendo una pila de crecimiento lean de startups B2B

Créditos de imagen: José Bernat Bacete (Se abre en una nueva ventana) / Getty Images (Imagen modificada)

Seleccionar la herramienta adecuada para el trabajo es fácil cuando ya sabe exactamente cómo proceder.

Sin embargo, la mayoría de los especialistas en marketing de crecimiento B2B no tienen un plan a partir del cual trabajar, razón por la cual el CEO de Primer, Keith Putnam-Delaney, compartió una publicación de invitado con TC+ que identifica qué herramientas son las más apropiadas para las startups en etapa inicial, intermedia y tardía.

“El entorno actual de restricciones presupuestarias debería ser visto como algo positivo por parte de los especialistas en marketing”, escribe. “Obligará a los equipos a pensar profundamente sobre lo que es absolutamente necesario, qué herramientas agregarán eficiencia (o restarán de ella)”.

Las empresas de riesgo están asesorando a las empresas de cartera para sacar dinero de SVB

Créditos de imagen: Imágenes de Spencer Platt/Getty

“Mi pedido es simplemente mantener la calma, porque eso es lo importante”, dijo ayer el director ejecutivo de Silicon Valley Bank, Greg Becker, durante una llamada de Zoom con los clientes.

Becker estaba controlando los daños después de que SVB anunciara planes para vender 1250 millones de dólares en acciones ordinarias para apuntalar sus finanzas después de que el banco reconociera que un ritmo reducido en la realización de acuerdos y «una elevada quema de efectivo de los clientes que presionaba el equilibrio de los flujos de fondos» estaban afectando su desempeño.

Dado que SVB era el banco elegido por tantas nuevas empresas, Natasha Mascarenhas y Alex Wilhelm hablaron con varios inversores (de forma oficial y extraoficial) para averiguar cómo están asesorando a las empresas de su cartera.

Mapa de mercado del primer trimestre de 2023: optimización y gestión de costes de SaaS

Créditos de imagen: John Lund fotografía Inc (Se abre en una nueva ventana) / Imágenes falsas

Desde que comenzó la recesión, SaaS se ha convertido en un juego de márgenes finos. Las empresas emergentes que encuentran las herramientas adecuadas para impulsar el crecimiento mientras optimizan los gastos de proveedores y de la nube pueden mejorar los márgenes brutos a corto plazo.

“Los inversores llaman a la puerta para ver mejoras cada trimestre”, dice Jonathan Schwartz, asociado de inversiones de Ibex Investors.

“Simplemente reducir los costos en lugar del crecimiento no funcionará. Del mismo modo, maximizar el crecimiento con poca sensibilidad en torno a los costos no funcionará en 2023”.

La nueva ola de fondos de capital de riesgo muestra que es hora de repensar cuántos LP son ‘demasiados’

Créditos de imagen: imágenes falsas

Entre 2015 y 2021, el número promedio de socios limitados asociados con un fondo de riesgo aumentó constantemente.

La reportera Rebecca Szkutak habló con los VC Haris Khurshid (Chalo Ventures) y Mac Conwell (RareBreed Ventures) para saber por qué algunos inversores están comenzando a rechazar la noción tradicional de que es preferible tener menos LP.

“A medida que la gente está recaudando su primer o segundo fondo, es muy difícil obtener fondos institucionales, pero la gente no puede escribir cheques lo suficientemente grandes”, dijo Conwell.

“Desde que hice mi primer aumento, estuve pensando en cómo aumentar la cantidad de LP con los que estás trabajando”.

Desmontaje de la plataforma de lanzamiento: plataforma de ángel de $ 550K de MiO Marketplace

Créditos de imagen: Mercado MIO (Se abre en una nueva ventana)

Conectando a los editores de medios con los compradores, MiO Marketplace cerró recientemente una ronda ángel de $ 550,000 que valoró a la compañía en $ 3,6 millones.

«MiO da en el clavo en algunas partes realmente importantes, lo cual es muy agradable», escribe Haje Jan Kamps, quien deconstruyó la plataforma de 16 diapositivas de la compañía:

- diapositiva de la cubierta

- Diapositiva de historia («Evolución de los mercados en línea»)

- Diapositiva de visión y misión

- Diapositiva de problema

- Diapositiva de solución

- Diapositiva de oportunidad

- Diapositiva del tamaño del mercado

- Diapositiva de la competencia («B2B SaaS para compradores/vendedores de medios»)

- Propuesta de valor diapositiva 1 («Características para compradores»)

- Propuesta de valor diapositiva 2 («Inteligencia para vendedores»)

- Diapositiva de modelo de negocio (etiquetada como «Ir al mercado»)

- Deslizamiento de tracción

- Diapositiva financiera (etiquetada como «Proyecciones»)

- Diapositiva del equipo («Fundador»)

- Diapositiva de la junta directiva

- Diapositiva de contacto

Estimada Sophie: preparación extraordinaria para credenciales H-1B, O-1A y EB-1A de última hora

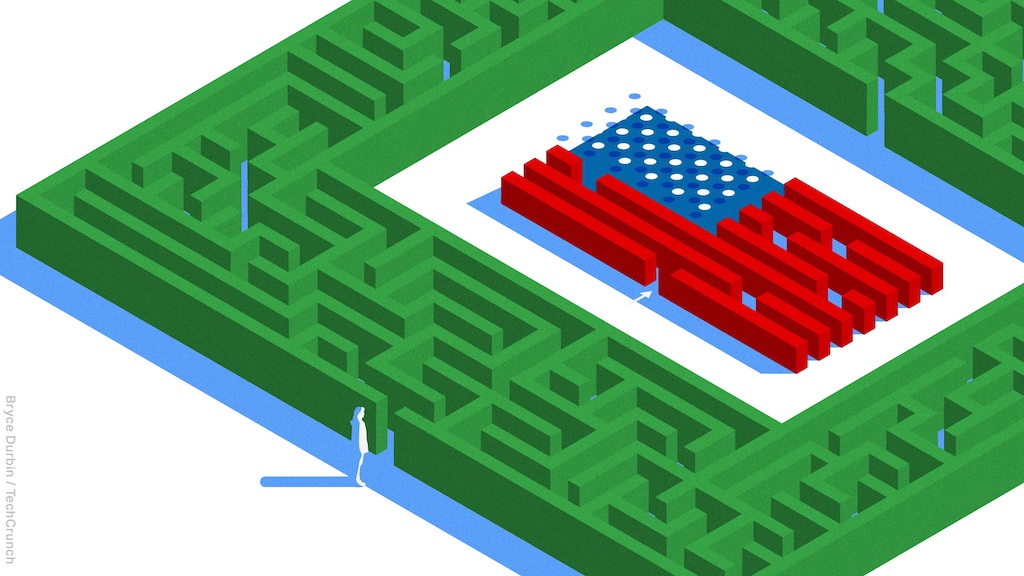

Créditos de imagen: Bryce Durbin/TechCrunch

Querida Sophie,

¿Cuántas personas se van a registrar los empleadores en la lotería H-1B este año? ¿Habrá menos debido a todos los despidos?

¿Todavía es posible incluir candidatos adicionales antes de la fecha límite la próxima semana?

— Fundador de ritmo rápido

Querida Sophie,

¿Puedo mejorar mi cartera de logros para establecer mis calificaciones para una visa de habilidad extraordinaria O-1A y luego una tarjeta verde EB-1A solicitada por mí mismo si estoy en los EE. UU. pero aún no tengo un permiso de trabajo?

— Serio y excepcional

7 inversores revelan lo que está de moda en fintech en el primer trimestre de 2023

Monedas de dinero en un montón

¿Cómo se están adaptando los inversores fintech durante esta recesión y cómo están asesorando a los fundadores en sus carteras?

Mary Ann Azevedo entrevistó a siete capitalistas de riesgo para preguntar cómo (o si) alguno ha cambiado su tesis para adaptarse a las tendencias macroeconómicas actuales y obtener más información sobre los tipos de oportunidades que están buscando en este momento:

- Charles Birnbaum, socio, Bessemer Venture Partners

- Aunkur Arya, socio, Menlo Ventures

- Ansaf Kareem, socio de riesgo, Lightspeed Venture Partners

- Emmalyn Shaw, socia gerente, Flourish Ventures

- Michael Sidgmore, socio y cofundador, Broadhaven Ventures

- Ruth Foxe Blader, socia, Anthemis

- Miguel Armaza, cofundador y socio general, Gilgamesh Ventures